近两年,国内芯片设计类企业呈现出一种趋势,之前专注于存储、模拟、电源、射频甚至AI等领域的设计公司,纷纷开始调整方向涉足MCU业务。部分公司选择了通用MCU,更多的则是在原有功能芯片基础上做MCU集成融合。

基于这一现象,笔者站在产业角度对国产MCU进行了一定程度的行业洞察和案例分析,希望对国内的相关从业者、上下游厂商以及资本市场等相关的决策判断有所帮助。更期望国产MCU能得到更加高质量的发展,在追赶和超越国际顶级MCU厂商的道路上走得更顺。

MCU的重要性、复杂性和成长性

MCU(Microcontroller Unit)即微控制器,又名单片机,是将CPU、存储器(RAM和ROM)、各种模拟外设、数字外设、多种I/O和接口等集成在一片芯片上,形成的芯片级计算机。MCU广泛应用于工业控制、家电、汽车、数码电子等产品中,是电子设备的核心零部件。单单中国市场,每年的产业规模就超过400亿人民币。

作为基于传统晶圆制造工艺的一个看起来再普通不过的芯片,其战略性重要程度绝不亚于任何其他类别的芯片,无论是更为复杂的AI芯片、GPU等高端芯片,还是体量上更为庞大的各类模拟芯片。除开近期阶段性缺货造成的稀缺性影响,MCU的战略重要性、复杂性、及成长性都被严重低估。

MCU的供给关乎中国电子信息制造产业

小至一只耳机,大到一辆汽车,但凡带电的设备里,少则一颗,多则数百颗MCU,少一颗都成不了产品、出不了货。中国是电子制造业的大国,但所制造的产品中采用的MCU有90%以上都还是依赖进口。国产MCU所占的大多都还是低端和同质化的市场。人为断供的风险时刻存在,即便是当下非人为的阶段性缺货,也对很多相关下游厂商造成了不可逆转的影响。对于下游厂商来说,这波缺货最大的教训之一莫过于要学会和习惯做供应链预测,这同样也是MCU芯片厂商应该要接受的教训。而我们依然处于正在被教育的过程中。欧美MCU厂商将未来2年的晶圆产能通过部分预付款方式强行锁定,意图已是十分的明显。

完成一颗高可靠性的可大规模应用的MCU绝非易事

看似简单的MCU芯片内,从数字到模拟集成了至少50个的核心IP。每个IP都需要工匠般的精神精心打磨。长时间的大量仿真,不断的调整电路和参数,不断的流片,不断的迭代,开发没有任何捷径。

MCU看似简单,但因为其通用性,在应用场景上非常多样化并难以预测。而大量的出货又要求产品的高度一致性和极低的不良率。这就要求电路的设计需要具备更好的容忍度,容忍一定的工艺偏差,容忍不同的温湿度和电磁工作环境,容忍各种外设组合工作下的稳定性,甚至需要考虑外围应用设计的容错性。这才具备了高可靠性,高品质MCU产品的基本要求。

而真正要将其大规模的商业化,其他生态相关的建设一样都不能少。简单易用的开发板、完善的软件工具链、丰富的应用笔记文档、成熟的SDK开发包、及时有效的线上线下的技术支持、人气旺盛的社区论坛、机制健全的线下技术培训以及全面的销售渠道体系等都起着举足轻重的作用。

MCU的增长数倍于终端产品的增长且不断加速

电子产品的不断普及提升了MCU需求的绝对数量,而电子产品的智能化和物联网化则让单位产品所需要的MCU的数量不断攀升,导致对于MCU的需求远超线性增长的增速。

这种“戴维斯双击”式的增长对MCU产业来说固然是件好事情,但同时也伴随着产能匮乏的困扰。尤其是相当一部分的MCU都采用了传统工艺节点和制程,基于产能持续萎缩的8英寸晶圆产线。这需要产业上下游的协同和共识,需要更长远和科学的需求预测和产能规划,更需要顶层设计对MCU战略重要性的认同和政策扶持。

这不仅仅关乎国产MCU的崛起,更关乎着中国电子信息制造产业生存发展的安全性。而对于资本市场来说,则意味着巨大的投资机会。

国产MCU发展缩影

国产MCU品牌的数量比国外品牌多一个数量级,但市占率却反而少了一个数量级。国产MCU多应用于消费类电子产品中,内核以8位为主,且以OTP和MTP类居多,可靠性要求也相对较低而成本压力较大。

对于可靠性要求较高的工业应用和行业应用而言,则多以进口MCU品牌为主。这类应用除了高可靠性外,还需要确保供货的可持续性,同一产品通常需要保证10年以上的供货,产品生命期内,厂商不会贸然更换方案。而汽车领域的要求则更为苛刻,前装市场入局的国产品牌凤毛麟角。造成以上格局的原因有很多,笔者根据多年的MCU从业经历暂且罗列了以下几点:

通用MCU卖的是Catalog

欧美头部MCU品牌经过数十年的发展,技术迭代使得产品在稳定性、可靠性及产品系列化方面非常全面。产品大多都能横跨几个管脚到几百个管脚的各种级别MCU,且未来数年的产品路标清晰明确。这是对质量、可靠性和供应商资质等要求较高的大客户在方案选择方面考虑的重要因素。国产MCU发展时间相对较短,基础还不够深厚。一方面需要更长时间的产品积累和能力提升,另一方面也需要开拓思路,寻求弯道超车的战略拐点。

中国的电子信息制造业起步于纯代工

早期产品方案的MCU主平台选型和采购都是全球化的,决策权不在本土。有相当一部分的国内市场需求是从国外研发导入到国内生产的移交性需求。其MCU平台的选型具有延续性,随着国内系统厂商的研发团队自主权的提升,国产MCU亟需伺机切入。

大多国产通用MCU以替代性兼容设计为主

这样的产品思路目标就是作为二供进行部分替代。可替代的市场大多属于对可靠性要求不那么高的消费类市场。对于更高要求的工业及汽车类应用来说,国产MCU还有很大的提升空间以满足相应要求。

通过大学计划占领长期战略制高点

欧美MCU品牌多年前就开始通过持续性的大学计划从大学生入手,通过与高校设立联合实验室,将产品植入到课件、毕设和竞赛中。培养先入为主的使用习惯和未来用户群。近几年也陆续看到国内的头部MCU厂商开始效仿类似做法,这样的投入有一定的滞后性,通常需要3-5年。但长期来看是最具性价比、最长效的生态建设投入。

MCU下游应用分散,种种原因导致海外与国内存在结构性差异。国外MCU以汽车电子,高端工控及品牌类应用为主,而国产MCU则主要以消费电子为主。对标国际头部MCU厂商,差距客观存在,除了不断弥补明显的短板外,国产MCU更需要持续寻找差异化创新的机会,借助弯道超车实现更大的突破。

“MCU+”

或是国产MCU弯道超车的机会

电子产品的数量在不断攀升,形态也在不断进化,尤其近些年物联网技术的兴起与普及,产品智能化已成为大势所趋,而这波缺货潮会加快这一趋势。有限的供货将会流向更高附加值的产品中去,包括高附加值的品牌和更高定位的产品。

这一趋势又会反过来影响MCU未来的发展和分布,促使MCU同样会朝着更高的附加值发展。更高的可靠性、更低的功耗、更高的集成度。这其中集成度的提升将会是MCU发展的主旋律,我们认为这会是国产MCU弯道超车的主要着力点。集成度的提升意味着和应用的深度结合。从需求挖掘和产品定义来说,本土MCU厂商最靠近市场和真实应用,占据了绝对的优势。

时间追溯至2020年的4月份,距上海泰矽微首次公开提出“MCU+”的发展思路已经过去整整一年的时间。一年前半导体行业因受到疫情影响尚未走出阴霾,也固然不存在缺货现象。但产业发展的趋势不容改变,后疫情又恰恰起到了促进作用,进一步加速了“MCU+”这一趋势的形成。

前文中提到的众多MCU以外的厂商介入MCU业务,大多也是基于集成的需求,比如,电源类芯片需要加协议、加快充;电池管理需要加算法;物联网类无线通信类芯片需要加应用相关的控制和处理;存储芯片需要集成智能化算法等等。

总之,目前看到的集中转向MCU的现象并非当下缺货潮所致,而是市场在需求侧变化的推动下产品形态的自然演绎。这波缺货潮终将过去,当潮水退去的那一刻,产品竞争力是取决于价格还是产品自身?

上海泰矽微设立之初就直接定位于”MCU+”的发展思路,站在应用角度,基于MCU来定义适合于各垂直市场的高性能专用MCU+/SoC芯片。在这过程中并没有因为通用MCU暂时的缺货和爆炒动摇过产品方向的决心。

经过一段时间的封闭开发,多个“MCU+”系列芯片逐渐从开发到流片再到工程,进入量产。产品涉及信号链、电源管理、电池管理、无线通信等技术领域。覆盖消费类、工业及汽车等相关应用。

泰矽微宣布量产首个“MCU+”产品

高性能信号链SoC

泰矽微日前正式量产发布目前业内超高集成度的高性能高可靠性信号链系列化SoC芯片。传感器作为物联网不可或缺的一部分存在于绝大部分的物联网终端节点中,在基于通用MCU的传统方案中,传感器的信号调理、采集或测量需要额外的多颗芯片来实现,性能要求越高,外围的复杂程度和成本代价越高。

TCAS系列芯片集成了32位ARM® Cortex®-M0高性能内核,最高工作频率可达48MHz,内置最高64KB FLASH和8KB SRAM。其内部集成了24bit高精度Sigma-Delta ADC、14bit高速SAR ADC、最高1024倍增益放大的超低噪声PGA、VDAC、IDAC、TIA、运放等多种模拟前端外设,同时集成了多路UART、SPI、I2C等数字接口外设,支持多种硬件加密算法。

泰矽微还开发了独创的降低系统整体功耗的Tinywork®技术(专利号:CN111427443A),使得外设在睡眠模式下,无需内核处理器的干预也能独立工作和相互协同,可将典型应用场景中的工作电流降低80%以上,并且支持超低功耗待机,支持独立备用电池供电。

MCU产品定位的基本要素是高可靠性,对于TCAS系列而言,从芯片的开发到测试的流程、单个模拟或数字IP及IO Ring的实现、基于整芯片的Floor plan布局以及封装材料的选取等都将可靠性放在了首位。对比常规工业级芯片2KV的ESD静电测试指标,TCAS的实测数据可轻松通过6KV,且HTOL、Latch up等全部Pass。为了配合产品发布和后续推广,除了基本数据手册外,也准备了大量的应用笔记、低成本的开发评估板、典型应用的参考设计、调试工具以及培训材料等。

信号链作为TCAS系列芯片的主要特性,可通过软件配置实现多种传感器的信号调理和数据采集,外围电简单,噪声系数极低,可实现高精度测量。

以下罗列了部分传感器接口的典型电路及应用介绍:

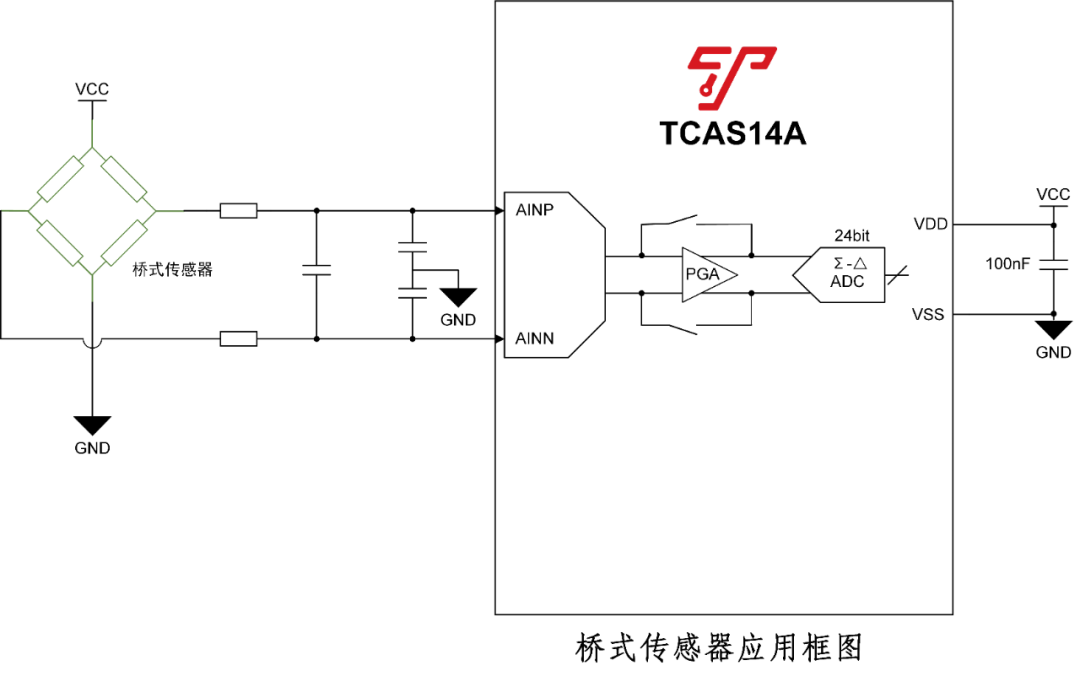

1. 桥式传感器接口:桥式传感器应用框图所示是一个基于低噪声PGA、24Bit Σ-△ADC等的高精度桥式传感器测量系统。

TCAS14A内置2级具有可调增益的低噪声PGA,以及低均方根(RMS)噪声的24Bit Σ-△ADC和温度补偿电路,因此可以直接测量来自桥式传感器等的小信号。

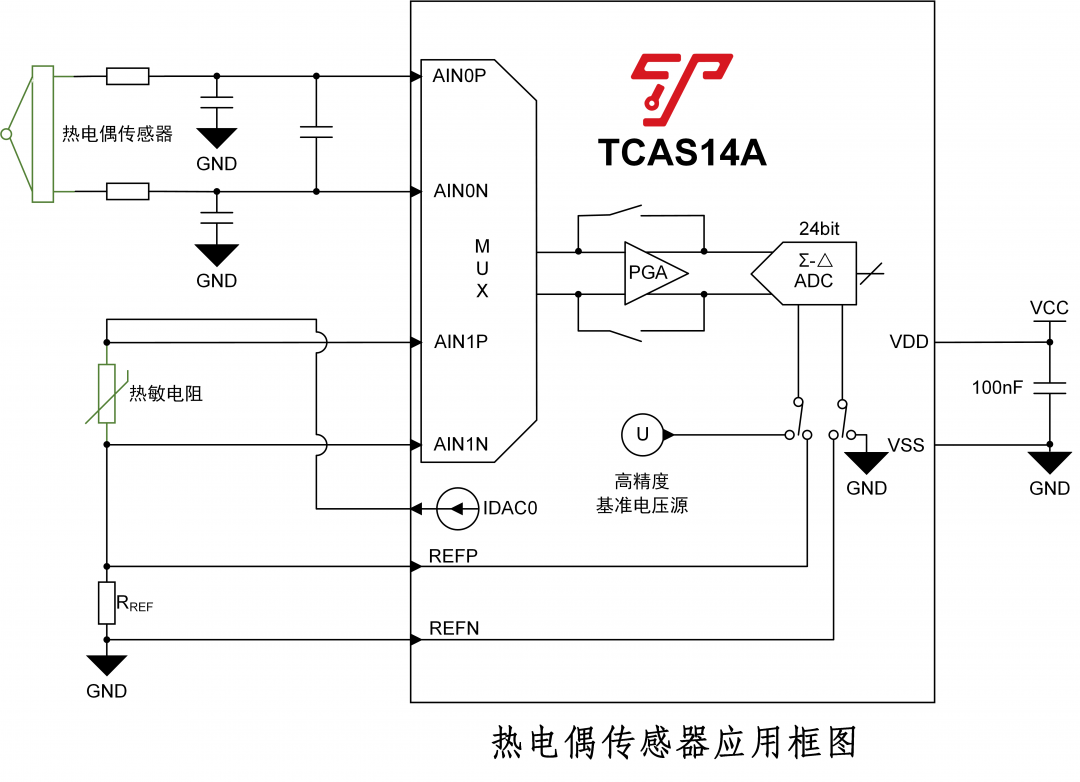

2. 热电偶传感器接口:热电偶传感器应用框图所示是一个基于24Bit Σ-△ADC的热电偶测量系统。TCAS14A内置PGA、24bit Σ-△ADC、基准电压源VDAC和激励电流IDAC等。芯片内部集成的偏置电压发生器偏置热电偶信号,确保输入信号满足输入电压限值的要求。片内提供1mA的激励电流用于为热敏电阻和采样电阻电阻供电。基准电压利用该外部采样电阻产生。

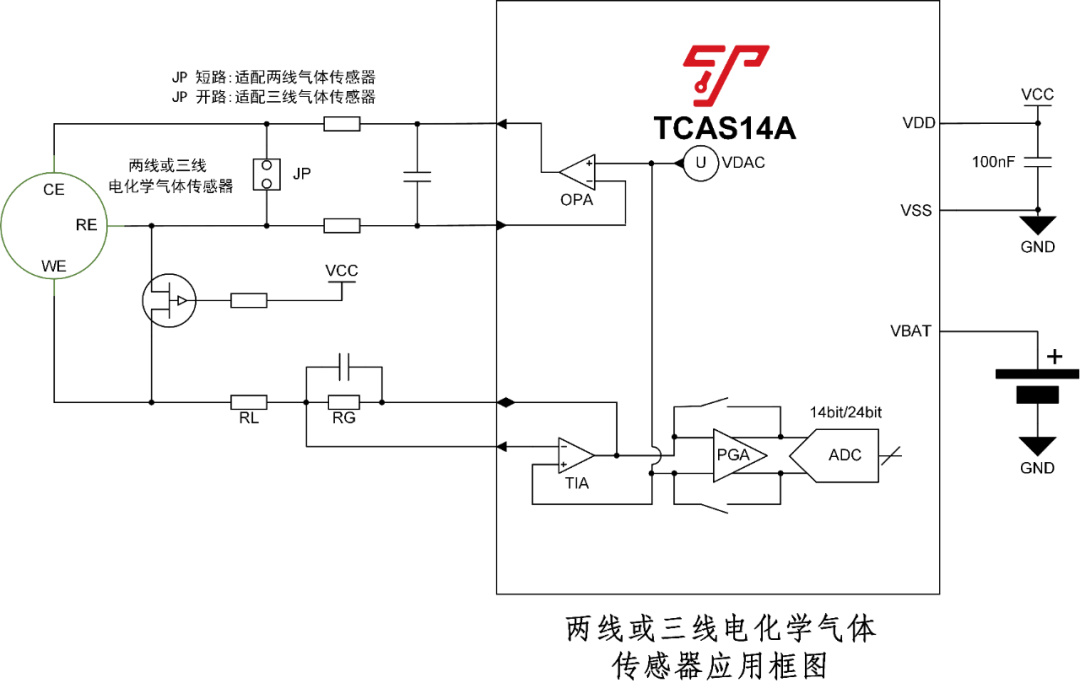

3. 电化学气体传感器:电化学气体传感器应用框图是一个基于24Bit Σ-△ADC或14bit SAR ADC的电流型电化学气体传感器系统。TCAS14A内置运放OPA、跨阻放大器TIA、24bit Σ-△ADC或14bit SAR ADC、VDAC等。

通过传感器参考电极(RE)向OPA提供反馈,从而改变反电极(CE)上的电压来保持WE引脚的恒定电位。内部TIA将传感器的电流信号转变为电压信号,提供给ADC。内部VDAC为TIA提供偏置电压,使得信号处于ADC支持的电压范围内,以便为不同类型的传感器提供充足裕量。

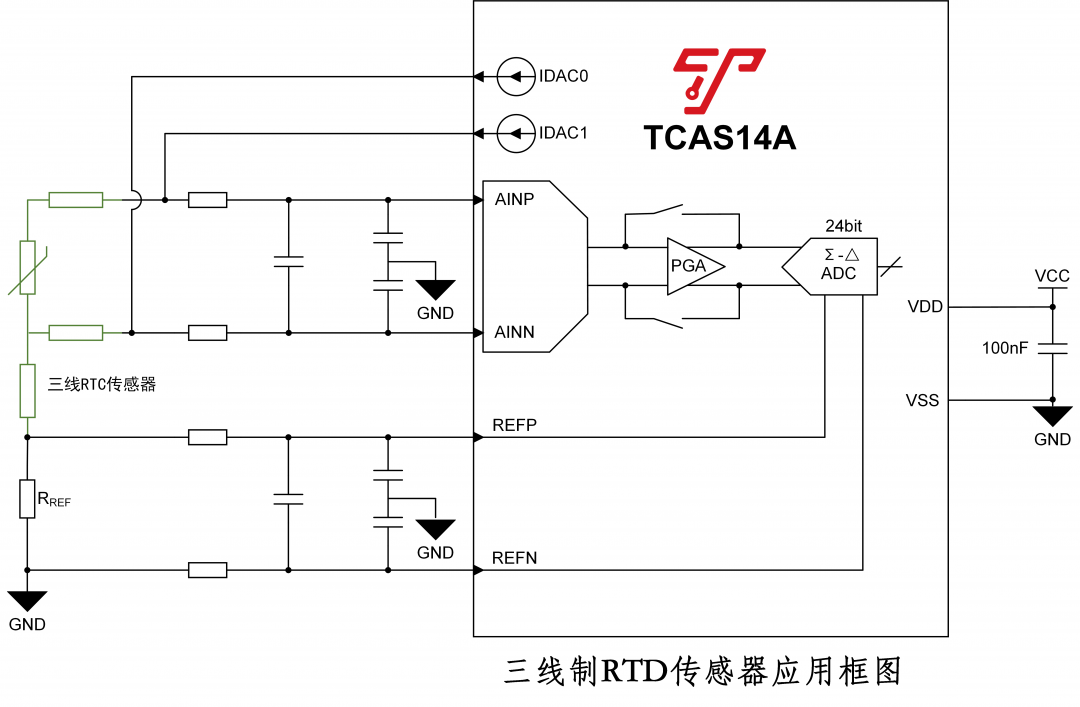

4. 三线制RTD传感器:三线制RTD传感器应用框图是一个基于24Bit Σ-△ADC的具有外部参考的比例型三线制RTD(Resistance Temperature Detector)传感器测量系统。该方案在很大程度上消除了传感器引线对测量结果的影响,可进行高精度的测量。

泰矽微的这款信号链SoC是其在“MCU+”战略路线上走出的坚实一步,后续还将推出更多系列化“MCU+”芯片,覆盖电源管理、电池管理、射频、触控等技术领域。这种体系化、系列化创新的模式也代表着国产MCU在通过探索技术创新、产品创新和商业模式创新等追求更高质量发展的一股新的力量。

从产品定义到架构设计和芯片开发,都坚持从“0”起步走全原创自主开发,充分尊重和重视知识产权。选择走自定义产品而不是兼容设计和国产替代之路,通过应用场景和需求的深度分析倒逼产品创新,通过和行业标杆的下游厂商共同定义产品,开辟了全新的商业模式,解决了行业痛点的同时也可锁定大客户订单。

新能源革命给中国的汽车工业带来了全新的发展机遇,而电子信息产业的这次物联网化革命也同样会给国产MCU带来弯道超车的机会。毋庸置疑,欧美头部MCU厂商拥有非常强大的周边生态,但容易被忽略的是,层出不穷的国产兼容替代实质上是在为进口MCU芯片的生态不断修筑护城河。

真正的弯道超车是紧追而不跟随、借鉴但不复制。实现国产MCU的自主可控和产业振兴尚有一段距离,需要全产业链的集体智慧与努力。不过,中国拥有全世界最全的产业生态,最大的本地市场,紧抓类似“MCU+”这样全新的机会,产业上下游联动,通过创新走高质量发展之路,国产MCU的生态崛起,可期!